ネットショップ、ECを始めたものの、手許資金が不足しているため大量に売れるものを仕入れることができないというお悩みのオーナーにぜひ知っておいていただきたいのが「借入金」です。今回は、その借入金、つまり資金の借入について紹介します。

目次

借入金とは?

借入金とは「企業が設備資金や資金繰りなどのために金融機関や取引先から借り入れた資金で、返済義務を負った資金の調達方法」とされております。

企業は事業を継続する上で、様々な資金が必要となります。運転資金、設備資金、仕入資金などの様々な資金需要に対し、金融機関や取引先からの借入、いわゆる「借金」を利用して行う資金調達手段を「借入金」としています。

【関連記事】

個人のネットショップ経営の売上アップのポイントは?税金も解説!

借入金は悪いもの?

資金の借入は、一般的に(日本では)悪だと思われがちです。借入をすることで周りからも不安や恐怖を煽られたりもしますが、悪い面だけではありません。

借入金は付き合い方が全てです。付き合い方が上手ければ非常に強力な武器となりますし、下手であれば破滅への道を歩みます。

話が少し脱線しますが、この借入金を悪だと思う風習は、1990年のバブル崩壊に起因しているのではないかと思っております。当時、土地や株の価格がうなぎ登りで吊り上がっていました。何かしら土地や株を購入すれば儲かるということで、身の丈以上の借入を行い土地や株を見境なしに購入している人たちがいたようです。そのような方々の一部が、のちに破産し悲惨な状況となりました。そのような姿を目の当たりにした人たちが借入は悪、借入は恥ずべき行為などを伝達しているのではないかと思っております。

しかし、借入をするということは、決して悪いことではなく、また恥じることではありません。なぜなら、借入することができるということは、貸す側からすれば貸す価値のある人間or会社ということです。貸したお金が返ってくる保証が一定程度あると思われていることになります。

つまり、信用力があるということです。この信用力の有無は皆様もどこかで聞いたことありませんか?はい、そうです。不動産購入の際の「住宅ローン」です。

住宅ローンを例にとって、借入金とはどういう性質のものなのか考察してみましょう。

借入金をすることで時間を買う?

「???」

とクエスチェンマークが思い浮かんだ方が多いのではないでしょうか。ブランドバッグのような今持っているお金では手が届かないくらい高価なものが欲しいものがあるとき、皆様はどうされますか?恐らく、お金を貯めて購入するというのが大半だと思います。

しかし、親族などからお金を借りられたらどうでしょうか。販売金額までお金を貯めなくても今すぐ購入が可能です。お金を貯める時間を省いて、欲しいものを手に入れました。これが時間を買うということです。(ただし、返済義務はあります)

もう少し深く借入について考察してみましょう。簡単な設問を使って説明したいと思います。

都内に6,000万円のマンションの購入を考えているサラリーマンのAさんがいるとします。Aさんの現在、月額20万円の賃貸マンションに住んでおります。Aさんの年収は1,200万円で、毎年500万の貯金をしております。借入の場合は、6,000万円の借入が可能です。条件は、利率4.5%、利息の支払は借入残高の1年分を前払するとします。

ここで、Aさんは借入金をせずに、自己資金のみでマンションを購入しようとすると、マンションを購入できる時期は12年後となります。これが借入金をすることで時間を買うという意味です。

しかし、時間を買っても最終的に得なのかどうか不明です。続いては、12年早く購入できるが、本当に12年早く手に入れるべきかどうかをきちんと検討する必要があります。

結局、借入金をした方がいいの?

自己資金ではなく、現時点で借入金6,000万円(利率4.5%)できたらどうなるでしょうか。すぐに自分の家として居住することができ、かつ、家賃の支払いがなくなります。

借入する場合としない場合で、お金の動きは以下のように整理できます。

| 購入時期 | 年間貯金額 | 支出 | |

| 自己資金の場合 | 12年後 | 500万円 | 家賃 (20万円) |

| 借入金の場合 | 今 | 0円(借入返済) | 支払利息(4.5%) |

| 差分 | 12年 | - | (支払利息) – (家賃) |

時期については、12年の差があります。年間貯金額は、不動産購入の貯金を行うか、借入金の返済を行うかの違いであり財産としては大きく変わりません。

支出については、内容が変わります。賃貸の時は家賃を支払いますが、マンションを購入すると家賃の支払いはなくなります。一方で、借入金を行っているので支払利息が発生します。家賃と借入の利率次第になります。

つまり、実際に借入を行って購入するか否かは、借入期間中の上記支出欄の差分の「支払利息」-「家賃」がプラスなのか否かです。これが、ビジネス的に言うところの投資シミュレーションとなります。

では、上記設問で12年後までの数字を作ってみましょう。

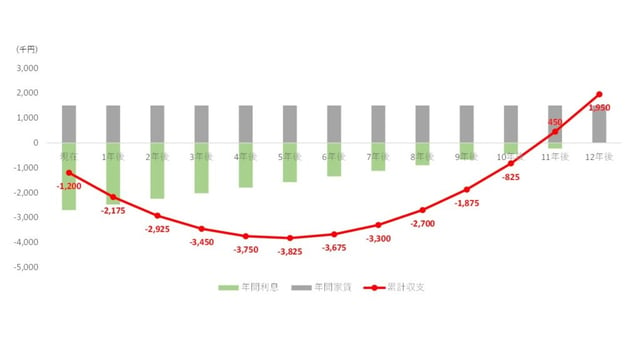

現在から5年後までは、「支払利息」ー「家賃」の収支がマイナスで辛い時期が続きます。しかし、6年後以降は一転して「支払利息」 ー「家賃」の収支がプラスになります。この収支の累計額は、11年後にはプラスになり、12年後には195万円のプラスになります。

つまり、上記の問題のパターンであれば「支払利息」ー「家賃」の収支がプラスになるので借入してマンションを購入した方が、12年早くマンションを手にでき、かつ金銭的にも有利となります。これが、借入をすることに合理性があることの検証となります。また、このような考え方が、銀行などの貸し手側の頭の中のシミュレーションです。

まとめ

不動産ローンから借入金の考え方を記載させていただきました。この考え方を理解していると、貸し手側のロジックを理解できるので銀行から借入をするときに役立つと思います。

今の事業を一気に伸ばしたいとお考えであれば、借入を検討して一気に規模を拡大する検討をしてみてもよろしいかと思います。EC事業拡大にあたっては、併せて「発送代行」を利用し、業務の効率化の推進もおすすめです。それにつきましてはお気軽にSTOCKCREWにお問い合わせください。

STOCKCREW(公式)

STOCKCREW(公式)